L'impact investing

L’impact investing è un’attività di investimento in imprese, organizzazioni e fondi che operano con l’obiettivo di generare un impatto sociale e ambientale positivo, che sia misurabile e compatibile con un rendimento economico.

Le caratteristiche

Gli elementi essenziali che caratterizzano un investimento a impatto sono:

L’intenzionalità dell’investitore di generare impatto.

L’aspettativa di un rendimento economico.

L’addizionalità dei finanziamenti.

La misurabilità dell’impatto.

Rispetto agli investimenti tradizionali, che tengono conto essenzialmente di due fattori, rischio e rendimento finanziario, gli investimenti a impatto prendono in considerazione la terza dimensione dell’impatto. Valutano quindi quali siano le conseguenze effettive di un’attività economica sulle persone e sul pianeta e orientano l’allocazione delle risorse economiche verso quelle attività che non solo non risultano nocive, ma che sono intenzionalmente generatrici di un risultato sociale e ambientale positivo.

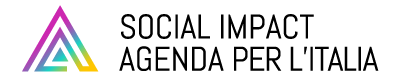

Il posizionamento

L’attività di impact investing si colloca in un territorio intermedio tra la filantropia e gli investimenti tradizionali.

Gli obiettivi

Gli investimenti a impatto favoriscono:

L’imprenditorialità sociale:

il rafforzamento e lo sviluppo dell’imprenditorialità sociale grazie ad un nuovo flusso di capitali investiti secondo la logica impact, il perfezionamento degli standard di trasparenza, sia finanziaria che sociale, e lo sviluppo di nuove competenze.

Soluzioni di Welfare:

il miglioramento dell’efficienza e dell’efficacia della spesa pubblica per i servizi di welfare, in particolare per gli interventi di natura preventiva (in questo senso, ad esempio, vanno citati gli strumenti pay-for-success).

Il soddisfacimento dei bisogni:

l’allocazione di nuove risorse verso investimenti in aree quali: il disagio abitativo, l’inserimento lavorativo, il reinserimento dei detenuti, la cura dell’infanzia e degli anziani, la dispersione scolastica, l’accesso e la valorizzazione della cultura.

Gli investimenti a impatto trovano un loro spazio sia in interventi diretti, sia nella necessità di sostenere, in un’ottica addizionale, quelle organizzazioni sociali impegnate nell’innovazione e nello sviluppo delle comunità che altrimenti non avrebbero la possibilità di svilupparsi. Si tratta, in sostanza, di generare un potenziale vettore di crescita per l’economia inclusiva.

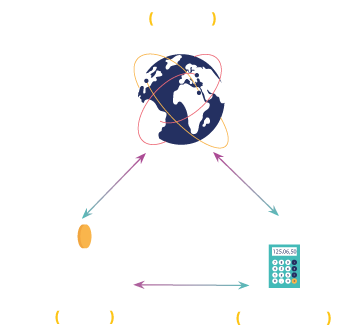

Il mercato globale

Il mercato degli investimenti a impatto è cresciuto in maniera significativa nel tempo, arrivando nel 2022 a circa 1,164 trilioni di dollari investiti a livello internazionale (GIIN, 2022).

Alcuni esempi di impact investing nel mondo:

Regno Unito

Leader nel settore, realizza 98 Social Impact Bonds. Sviluppa il Green + Gilt, modello di obbligazione che persegue con intenzionalità benefici sia sociali che ambientali.

Giappone

Istituisce il JANPIA, che consente alle imprese private di utilizzare i depositi dormienti per sostenere attività di interesse pubblico.

Italia

Nascono i primi fondi a impatto, come Opes, Sefea, Oltre, AImpact.

Nel 2018 il Dipartimento per la Funzione Pubblica istituisce il Fondo per l’Innovazione Sociale (FIS) per soddisfare bisogni sociali emergenti coinvolgendo il settore privato.

India

Lancia il primo Development Impact Bond del mondo, l’Educate Girls DIB, per migliorare la qualità dell’istruzione di 15.000 ragazze indiane.

USA

Lancia il Tipping Point Fund per una collaborazione tra donatori, che sostengono il settore degli investimenti a impatto con sovvenzioni strategiche.

Sud Africa

Realizza il Green Outcomes Fund per incentivare gli investimenti nelle PMI verdi e costruisce un insieme comune di metriche ambientali per orientare le industrie locali.

Finlandia

Lancia il Refugee Social Impact Bond per sostenere l’integrazione di migliaia di migranti e rifugiati nel mercato del lavoro finlandese.

Gli strumenti

Gli strumenti dell’impact investing sono molteplici e possono essere distinti sia in ragione della loro natura di debito o di equity, sia considerando la maturità dello strumento, sia a seconda dello stadio di sviluppo dell’investimento. Fra questi, ci sono:

Impact Fund

Fondi che, attraverso strumenti di debito o equity e quasi-equity, investono principalmente nelle fasi di lancio e crescita di iniziative che hanno come fine ultimo quello di generare un impatto positivo sulla società.

Green, Social e Sustainability bond

Obbligazioni emesse da enti pubblici e privati che operano secondo l’approccio impact, che forniscono finanziamento a iniziative, nuove o già avviate, orientate alla realizzazione di risultati sociali e/o ambientali positivi.

Strumenti di Payment by Result (PbR)

Strumenti finanziari la cui modalità di rimborso e remunerazione dell’investimento è legata al raggiungimento degli obiettivi prefissati. Un esempio di meccanismo PbR è quello dei Social Impact Bond (SIB): modello di partnership pubblico privata finalizzata finalizzata a raccogliere capitali privati da destinare alla promozione di politiche pubbliche innovative.

Linee di credito impact

Finanziamenti che spesso offrono condizioni finanziarie agevolate e supporto non finanziario a sostegno delle imprese che possono generare impatti positivi chiari e misurabili verso le comunità.

Outcome Fund

Fondi che raccolgono contributi filantropici da parte di governi, organizzazioni umanitarie e fondazioni filantropiche e che sono utilizzati per pagare e remunerare il raggiungimento dei risultati nei Social Impact Bond o in altri contratti basati sui risultati.